| 我国六大LED芯片上市公司经营情况及盈利能力分析 | ||

|

2016年01月21日

|

来源:OFweek 半导体照明网 |

|

OFweek半导体照明网讯 2015年LED照明应用市场的快速发展带动LED芯片产业一片繁荣,2015年上半年中国LED芯片行业产业规模近80亿元,同比增长15%,2015年整个LED芯片产业呈现平稳增长的态势。行业研究预测,2016年LED芯片市场集中度进一步提升,未来LED芯片产能将集中在少数几个芯片企业的手中,并逐渐形成寡头竞争的局面。下面以三安光电、德豪润达、澳洋顺昌、华灿光电、士兰微、乾照光电等芯片企业的经营情况和盈利能力看LED芯片产业的市场情况,分析未来市场的发展趋势。

三安光电

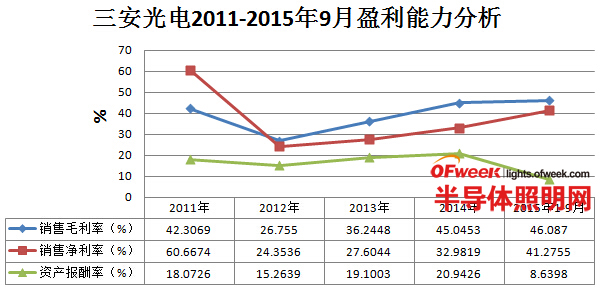

作为国内LED芯片行业的老大,三安光电可谓“名副其实”,或拿补贴,或扩产,发展如火如荼,2015年的业绩也不断地往上涨。报告显示,三安光电2015年1-9月实现营收360,152.00万元,同比增长3.56%,净利148,654.00万元,同比增长37.82%,由此可见三安光电前三季度净利利直逼2014年全年净利润,近五年的发展业绩也在蹭蹭上涨。

三安光电一直是LED芯片领域的龙头企业,销售毛利率基本上维持在40%左右,销售净利率也处于较高的状况,但2015年受到LED产品“价格战”的波及,在2015年前三季度的资产报酬率跌破10%,2016年有集成电路及其他产品市场扩大,或将得到改善。

德豪润达

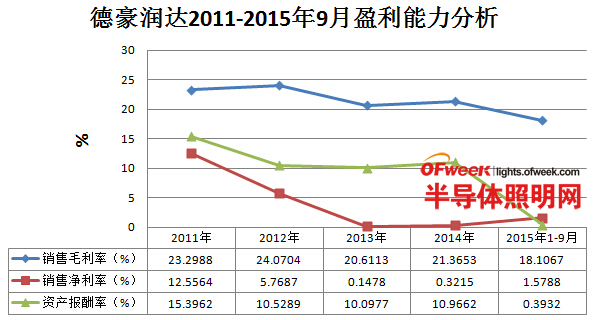

德豪润达2015年1-9月实现营收335,113.00万元,同比增长6.74%,净利5,290.69万元,同比增长-13.06% ,德豪润达在2012-2013年间,公司营业利润一直处在负状态,公司的净利润也是在微利润状况,市场发展进展缓慢。

德豪润达近五年的发展情况虽是稳定,但企业销售毛利率一直处在低收入平稳状况,销售净利率不稳定,资产报酬率不断下滑,2015年德豪润达加大LED芯片项目的投建扩产,先后募资超50亿元,通过“LED倒装芯片”这一布局来增强核心竞争力,未来将成为其业绩的增长点,同时与雷士照明联合打造O2O平台或将带领德豪润达有一个质的飞跃。

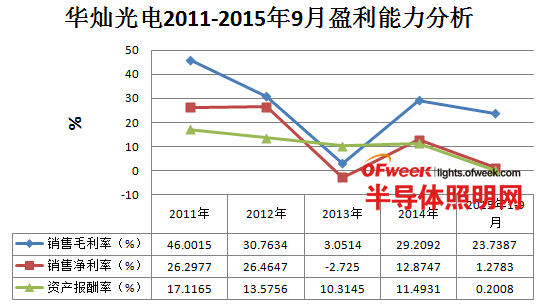

华灿光电2015年1-9月处在 “增收不增利”状态,前三季度实现营业总收入69,893.00万元,同比增长34.41%,实现净利润为893.44万元,同比下降88.06%,每股收益0.0132元。华灿光电分析业绩下滑原因,毛利率水平较去年同期显著下滑,公司新增规模效益被严重抵消;此外,公司美元贷款余额较大,受第三季度人民币兑美元汇率剧烈波动的影响,公司美元贷款的账面汇兑浮亏大幅度增加。

由华灿光电2011-2015年的经营情况及盈利能力可见,公司销售毛利率极度不稳定,特别是在2013年仅有3%的毛利率,销售净利率随着毛利率的变化而变化,资产报酬率却是年年下滑,受到LED市场影响,华灿光电2015年的资产报酬下滑不是单一的。

2015年1~9月份,澳洋顺昌营业总收入为116,497.00万元,同比增长仅为2.61%;实现归属于上市公司股东的净利润为20,688.70万元,同比大增50.91%。近五年的经营都是比较平稳发展,年营收基本在15亿元左右。

从上面两图可以看出,近五年来澳洋顺昌的经营情况和盈利能力看起来都不错,澳洋顺昌表示,LED外延及芯片行业为资本和技术双密集型行业,公司凭借较低的LED项目投资成本,以先进成熟的技术工艺为基础,结合业内领先的核心装备和公司优秀的管理理念,造就了公司LED业务的出色的成本控制与盈利能力,并得到了下游封装及应用企业的认可,在LED行业内具有相当的竞争优势。

士兰微

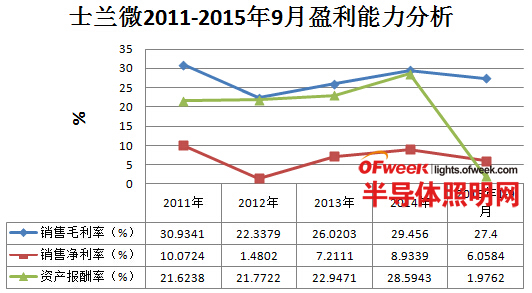

2015年1-9月实现营收141,926.00万元,同比增长2.39%,净利8,598.48万元,同比增长-32.70%,士兰微利润下滑的主要原因是,部分LED器件芯片产品的市场竞争加剧,导致价格下降,丢失部分市场。士兰微近五年的营收与成本基本持平,营业利润与净利润也同步变化。

由上图可以看出士兰微前四年的盈利能力较好,在2015年前三季度的资本报酬都极速下滑,由此可见,2015年LED芯片市场竞争激烈带给士兰微的打击特别大。

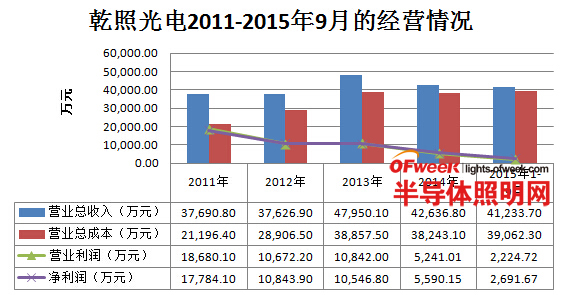

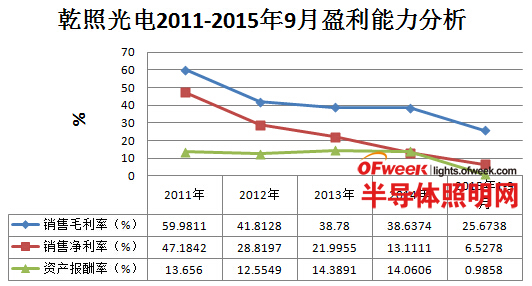

2015年1-9月实现营收41,233.70万元,同比增长26.36%,净利2,691.67万元,同比增长-57.71%,受到国内市场对LED行业的良好预期以及政府相关政策的鼓励等多方面因素影响,国内LED芯片行业已逐步释放产能效益,同时,由于LED封装行业产能出现过剩的趋势,许 多中小型厂商经营困难导致行业洗牌持续进行,引发LED芯片下游市场需求成长速度不如原先预期,利润下滑是意料之内。

随着LED市场竞争进入白热化,LED芯片市场竞争加剧,乾照光电的盈利能力近五年来不断下滑,同时又受到新增蓝绿光LED等项目筹办费用增加,新增的土地厂房折旧费用增加、LED照明等新业务开展尚处于投入期,以及对外投资不佳等因素的影响,乾照光电在2015年的盈利能力难超越以往历史。

小结

2015年LED芯片行业由于新增的大规模投资产能释放导致大幅的价格下跌,同时,LED封装行业面临中间利润挤压环节,应收账款周期较长,毛利率不断下滑,拖累LED芯片的回款和生产安排。“增收不增利”的困局在LED芯片领域似乎表现得更为明显。由上面六家LED芯片企业的盈利能力可以看出,除了三安光电在高额补贴下保持了35%以上的毛利率外,其它企业均表现不佳,普遍毛利率在10%-20%,六家公司的资产报酬率在2015年也变得极度微妙,前三季度六家企业的报酬率都低于10%,对于未来市场的趋势更加难以把握。

对于LED芯片企业来说,芯片产品既要满足现有细分市场的需求,也要满足未来新兴市场需求做技术储备,做好随时应对市场变化,为客户提供非同质化的产品。LED产品适应市场,企业才能够走得更长远。